La capacidad de los bancos más grandes de EE. UU. para soportar una recesión económica severa estará en el centro de atención esta semana cuando la Reserva Federal publique los resultados de las pruebas de estrés anuales de la industria, en medio de los crecientes temores de una recesión.

La prueba, que se ejecuta a través de una serie de días del juicio final escenarios para 34 bancos, incluidos Goldman Sachs y JPMorgan Chase, es un indicador crucial de la solidez financiera y ayuda a determinar cuánto capital podrán destinar los prestamistas a dividendos o recompras de acciones.

“Eso es lo que la prueba de estrés siempre debe capturar. Lo que es diferente y nuevo es que ahora [una recesión] parece que podría estar sobre nosotros”, dijo Chris Kotowski, analista bancario de Oppenheimer & Co.

Las filiales estadounidenses de bancos extranjeros con importantes operaciones bancarias de inversión estadounidenses también están sujetas a la prueba de resistencia de la Fed. Los observadores de la industria están prestando especial atención a Credit Suisse, que fue incluida en una lista de vigilancia de instituciones que requieren una supervisión más estricta por parte del regulador financiero del Reino Unido, el FT. reportaron este mes.

Los resultados de la prueba de EE. UU., que es un requisito de las regulaciones financieras Dodd-Frank posteriores a la crisis, deben presentarse el 23 de junio.

Para "aprobar", los bancos deben demostrar que tienen niveles de capital por encima de los mínimos exigidos por el gobierno después de soportar los escenarios hipotéticos que la Fed describió en febrero, incluida una caída de casi el 40 % en los precios de los bienes raíces comerciales, una tasa de desempleo del 10 % y un aumento del estrés. en el mercado de deuda corporativa.

El ejercicio determinará el llamado colchón de capital de prueba de estrés para el mayor banco de EE. UU. los bancos — la cantidad de capital ordinario de nivel 1 de alta calidad, o CET1, que tendrán que mantener en relación con sus activos ponderados por riesgo por encima de los mínimos reglamentarios. Esta ratio CETXNUMX es un punto de referencia fundamental de la estabilidad financiera.

Los bancos, que normalmente tienen como objetivo mantener un colchón de capital por encima del monto exigido por los reguladores, pueden confirmar públicamente su colchón de capital de estrés y revelar sus planes de retorno para los accionistas el 26 de junio, dos días después de los resultados.

“Creo que esta prueba de estrés tiene el potencial de demostrar que la industria está bien posicionada para manejar un escenario muy devastador, algo mucho peor de lo que nadie pronostica”, dijo Jason Goldberg, analista bancario de Barclays.

Mientras los bancos estén por encima de sus requisitos de capital, están libres de las restricciones de la Fed sobre la cantidad de su capital que pueden destinar a los dividendos de los accionistas y la recompra de acciones.

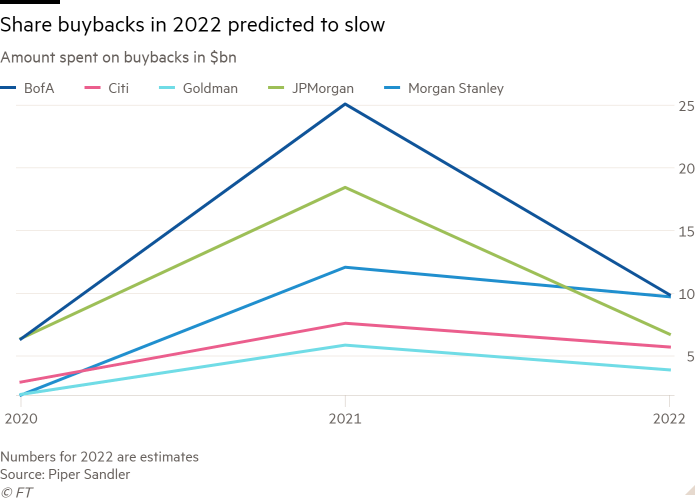

A diferencia de las pruebas de estrés del año pasado, que actuaron como catalizadores Para dividendos más altos y grandes programas de recompra de acciones, los analistas esperan que los bancos sean más cautelosos al devolver el capital a los accionistas dadas las condiciones económicas inciertas. El año pasado, las pérdidas en préstamos durante la pandemia de coronavirus también fueron mucho más bajas de lo que habían anticipado los bancos, lo que les permitió devolver más capital a los accionistas.

Los analistas esperan que los dividendos aumenten este año, pero predicen que el ritmo de recompra de acciones en los bancos más grandes se desacelerará.

“En todo caso, con la incertidumbre económica, probablemente desee comenzar a generar capital”, dijo Jeff Harte de Piper Sandler.

Los analistas de Jefferies pronostican que de los seis bancos más grandes de EE. UU. por activos (JPMorgan, Bank of America, Citigroup, Wells Fargo, Goldman y Morgan Stanley), todos excepto Morgan Stanley aumentarán o mantendrán sus índices CET1 actuales para fines de 2023, según Jefferies. estimados.

Las acciones bancarias han caído un poco más que el mercado en general en lo que va del año, ya que las preocupaciones sobre una recesión han hecho que los inversores se vuelvan más pesimistas sobre las perspectivas de ganancias bancarias.

Sin embargo, los altos ejecutivos de Capital One, Huntington Bancshares y Fifth Third Bancorp expresaron un tono optimista en una conferencia de la industria la semana pasada. Con el desempleo bajo y los consumidores con depósitos bancarios más grandes que antes de la pandemia de Covid-19, la calidad del crédito se mantuvo sólida y las pérdidas en los préstamos al consumo fueron bajas, dijeron.

James Gorman, director ejecutivo de Morgan Stanley, que Barclays estima que recomprará alrededor de $ 7.5 millones de sus propias acciones en los 12 meses posteriores a los resultados de la prueba de estrés, describió la semana pasada la oportunidad de compra al precio actual de las acciones como "un regalo del cielo". .

Source: https://www.ft.com/cms/s/c4dda7ee-a5b9-4d33-b27c-06067a4a5f34,s01=1.html?ftcamp=traffic/partner/feed_headline/us_yahoo/auddev&yptr=yahoo