Los precios de las frutas y verduras se exhiben en una tienda en Brooklyn, Nueva York, el 29 de marzo de 2022.

Andrew Kelly | Reuters

Los mercados mundiales se han animado en las últimas semanas con los datos que indican que la inflación puede haber alcanzado su punto máximo, pero los economistas advierten contra el regreso de la narrativa de inflación "transitoria".

Las acciones rebotaron cuando el índice de precios al consumidor de EE. UU. de octubre estuvo por debajo de las expectativas a principios de este mes, ya que los inversores comenzaron a apostar por una relajación de las agresivas subidas de tipos de interés de la Reserva Federal.

noticias relacionadas con inversiones

Si bien la mayoría de los economistas esperan una disminución general significativa en las tasas de inflación general en 2023, muchos dudan de que esto anuncie una tendencia desinflacionaria fundamental.

Paul Hollingsworth, economista jefe para Europa de BNP Paribas, advirtió el lunes a los inversores que tengan cuidado con el regreso del "Equipo Transitorio", una referencia a la escuela de pensamiento que proyectaba que el aumento de las tasas de inflación a principios de año sería fugaz.

La propia Fed fue partidaria de este punto de vista, y el presidente Jerome Powell finalmente emitió un mea culpa aceptando que el banco central había interpretado mal la situación.

"Revivir la narrativa de inflación 'transitoria' puede parecer tentador, pero es probable que la inflación subyacente se mantenga elevada en comparación con los estándares anteriores", dijo Hollingsworth en una nota de investigación, y agregó que los riesgos al alza para la tasa general el próximo año aún están presentes, incluida una posible recuperación. en China.

“Los grandes cambios en la inflación resaltan una de las características clave del cambio de régimen global que creemos que está en marcha: una mayor volatilidad de la inflación”, agregó.

El banco francés espera una caída "históricamente grande" en las tasas generales de inflación el próximo año, con casi todas las regiones experimentando una inflación más baja que en 2022, lo que refleja una combinación de efectos base: la contribución negativa a la tasa de inflación anual se produce como cambios de mes a mes. encogimiento, y la dinámica entre la oferta y el cambio de la demanda.

Hollingsworth señaló que esto podría revivir la narrativa "transitoria" el próximo año, o al menos un riesgo de que los inversores "extrapolen las tendencias inflacionarias que emergen el próximo año como una señal de que la inflación está volviendo rápidamente a la 'vieja' normalidad".

Estas narrativas podrían traducirse en predicciones oficiales de los gobiernos y los bancos centrales, sugirió, con la Oficina de Responsabilidad Presupuestaria (OBR) del Reino Unido proyectando una deflación absoluta en 2025-26 en "sorprendente contraste con las fijaciones actuales del RPI del mercado", y el Banco de Inglaterra. pronosticando una inflación a mediano plazo significativamente por debajo de la meta.

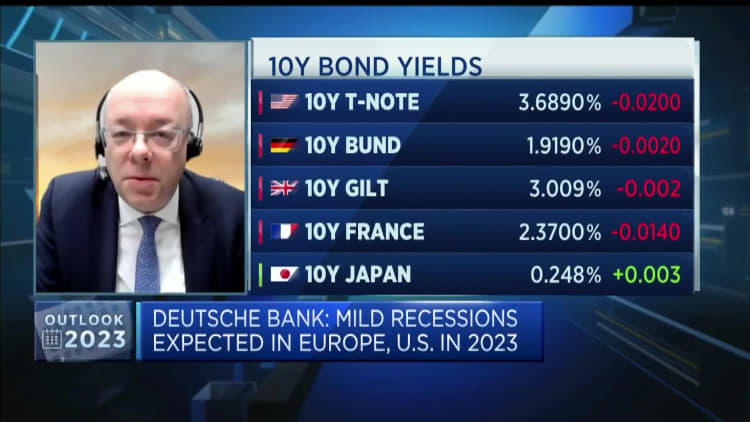

Deutsche Bank se hizo eco del escepticismo sobre el retorno a los niveles normales de inflación. El director de inversiones, Christian Nolting, dijo a CNBC la semana pasada que los precios del mercado para los recortes del banco central en la segunda mitad de 2023 eran prematuros.

“Mirando a través de nuestros modelos, creemos que sí, hay una recesión leve, pero desde el punto de vista de la inflación, creemos que hay efectos de segunda ronda”, dijo Nolting.

Señaló los años setenta como un período comparable cuando el mundo occidental se vio sacudido por una crisis energética, sugiriendo que surgieron efectos secundarios de la inflación y que los bancos centrales “redujeron los recortes demasiado pronto”.

“Entonces, desde nuestra perspectiva, creemos que la inflación va a ser más baja el próximo año, pero también más alta que en años anteriores, por lo que nos mantendremos en niveles más altos, y desde esa perspectiva, creo que los bancos centrales se mantendrán y no recortarán mucho. rápido”, agregó Nolting.

Razones para ser cauteloso

Se consideró ampliamente que algunos aumentos de precios significativos durante la pandemia de Covid-19 no eran en realidad "inflación", sino el resultado de cambios relativos que reflejaban desequilibrios específicos de oferta y demanda, y BNP Paribas cree que lo mismo ocurre a la inversa.

Como tal, la desinflación o la deflación total en algunas áreas de la economía no deben tomarse como indicadores de un regreso al antiguo régimen de inflación, instó Hollingsworth.

Es más, sugirió que las empresas pueden ser más lentas para ajustar los precios a la baja que para aumentarlos, dado el efecto del aumento de los costos en los márgenes durante los últimos 18 meses.

Aunque es probable que la inflación de los bienes se desacelerará, BNP Paribas considera que la inflación de los servicios será más rígida, en parte debido a las presiones salariales subyacentes.

“Los mercados laborales han sido históricamente ajustados y, en la medida en que probablemente haya habido un elemento estructural en esto, particularmente en el Reino Unido y los EE. UU. (por ejemplo, el aumento de la inactividad debido a la enfermedad prolongada en el Reino Unido), esperamos que el crecimiento salarial mantenerse relativamente elevado en comparación con los estándares anteriores”, dijo Hollingsworth.

La política de China contra el covid ha vuelto a ocupar los titulares en los últimos días, y las acciones en Hong Kong y la parte continental se recuperaron el martes después de que las autoridades sanitarias chinas informaran de un aumento reciente en las tasas de vacunación de las personas mayores, que los expertos consideran crucial para reabrir la economía.

BNP Paribas proyecta que una relajación gradual de la política de cero covid de China podría ser inflacionaria para el resto del mundo, ya que China ha contribuido poco a las restricciones de suministro global en los últimos meses y es poco probable que una relajación de las restricciones aumente materialmente la oferta.

“Por el contrario, es probable que una recuperación más fuerte de la demanda china ejerza una presión al alza sobre la demanda mundial (en particular, de materias primas) y, por lo tanto, en igualdad de condiciones, alimente las presiones inflacionarias”, dijo Hollingsworth.

Otro contribuyente es la aceleración y acentuación de las tendencias de descarbonización y desglobalización provocadas por la guerra en Ucrania, agregó, ya que es probable que ambas aumenten las presiones inflacionarias a mediano plazo.

BNP sostiene que el cambio en el régimen de inflación no se trata solo de dónde se asientan los aumentos de precios, sino de la volatilidad de la inflación que se verá acentuada por grandes cambios en los próximos uno o dos años.

“Es cierto que creemos que es probable que la volatilidad de la inflación siga cayendo desde sus niveles extremadamente altos actuales. Sin embargo, no esperamos que regrese al tipo de niveles que caracterizaron la 'gran moderación'”, dijo Hollingsworth.

Fuente: https://www.cnbc.com/2022/11/30/transitory-inflation-talk-is-back-but-economists-say-higher-prices-here-to-stay.html