Las acciones estadounidenses comenzaron el cuarto trimestre con fuertes ganancias según el Promedio Industrial Dow Jones

DJIA,

parece dirigirse a su mayor concentración de dos días en más de dos años y medio.

Pero a pesar de lo tentador que podría ser decir que las acciones tocaron fondo, Nicholas Colas, cofundador de DataTrek Research, dijo el martes que los inversores deberían prepararse para más carnicerías en el corto plazo, ya que aún faltan varias señales históricas confiables de un fondo duradero. mercados.

Las valoraciones siguen siendo demasiado altas, dijo Colas, y aunque 2022 ha visto una inmensa volatilidad bidireccional en las acciones, los movimientos bruscos al alza históricamente tienden a indicar que podría haber más volatilidad reservada para las acciones.

“Aunque estamos felices de que las acciones estadounidenses hayan tenido un buen rebote hoy, es mejor considerar este movimiento como un día más en un año difícil”, dijo Colas.

Si bien han sido extremadamente comunes desde principios de 2022, históricamente hablando, los avances de una sola sesión del 2% o más son una rareza relativa para los mercados. Desde 2013, los años que contenían menos avances de un solo día del 2% o más tendían a generar un desempeño más sólido en el transcurso del año, dijo Colas.

La única excepción a esto fue 2020, cuando el S&P 500 registró 19 ganancias diarias del 2% o más. Sin embargo, Colas argumentó que la mayoría de estos movimientos descomunales ocurrieron durante la primera mitad del año, cuando los mercados aún se tambaleaban desde el inicio de la pandemia de COVID-19.

Durante la segunda mitad del año, el S&P 500 vio movimientos exagerados en solo dos sesiones, como muestra Colas en el gráfico a continuación, utilizando datos de DataTrek.

| Año | Rentabilidad total del S&P 500 | No. de días con 2%+ de movimientos |

| 2013 | + 32% | 1 |

| 2014 | + 14% | 2 |

| 2015 | + 1% | 3 |

| 2016 | + 12% | 4 |

| 2017 | + 22% | 0 |

| 2018 | - 4% | 4 |

| 2019 | + 31% | 2 |

| 2020 | + 18% | 19 (pero solo 2 durante H2) |

| 2021 | + 28% | 2 días |

| 2022 | -22.8% (movimiento del precio hasta el lunes sin reinversión de dividendos) | 14 días |

"En pocas palabras, los fuertes repuntes del S&P de 1 día (+2%) NO son la señal de un mercado saludable", escribió Colas.

¿Cómo sabemos que el fondo está adentro?

En el pasado, cuando llegaban mínimos a largo plazo, las acciones generalmente los recibían con un gran movimiento intradiario de al menos 3.5%. Esto fue cierto para los mínimos del ciclo que llegaron en octubre de 2002, marzo de 2009 y marzo de 2020.

Según este punto de referencia, el rebote del lunes no fue lo suficientemente grande como para señalar un punto de inflexión significativo.

| Día después del ciclo bajo | Desempeño del S&P 500 |

| Octubre 10, 2002 | + 3.5% |

| Marzo 10, 2009 | + 6.4% |

| Marzo 24,2020 | + 9.4% |

| Normal | + 6.4% |

Las valoraciones siguen siendo históricamente ricas

Colas también argumentó que las acciones todavía tienen un valor relativamente alto en función de una medida popular de valoraciones de acciones ajustadas cíclicamente.

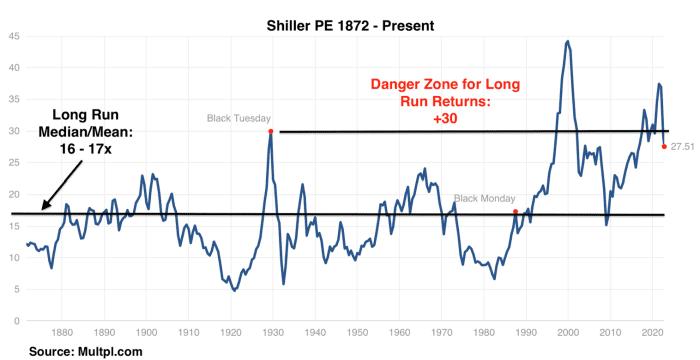

En lugar de utilizar las expectativas de ganancias futuras o las ganancias de los últimos 12 meses, el índice de Shiller se basa en el promedio ajustado por inflación de las ganancias corporativas durante los últimos 10 años.

De acuerdo con la relación Shiller PE, la valoración media a largo plazo de las acciones que datan de la década de 1870 es entre 16 y 17 veces las ganancias ajustadas al ciclo. A partir del viernes, el S&P 500, que se creó en 1957, cotizaba a 27.5 veces las ganancias y, después del repunte del lunes, cotizaba a 28.2 veces, dijo Colas.

¿Significa esto que las acciones ahora están lo suficientemente baratas como para justificar la compra? Eso depende de la visión macro de cada uno, dijo Colas. Pero lo único de lo que los inversores pueden estar seguros es de que las acciones han salido de la "zona de peligro" de valoración al norte de 30 veces el promedio de ganancias ajustadas a largo plazo.

DATATREK

¿Qué pasa con el VIX?

Los dos últimos períodos prolongados de debilidad del mercado ofrecen algunas ideas sobre cómo los movimientos en el índice de volatilidad de Cboe, también conocido como VIX,

VIX,

podría desarrollarse a medida que los inversores intentan anticipar cuándo podría llegar el último fondo del mercado.

Durante la explosión de las puntocom de 2020-2021, el VIX "experimentó una serie de picos continuos que redujeron la confianza y las valoraciones del mercado". En última instancia, las acciones tardaron dos años y medio en tocar fondo después de que los precios alcanzaran su punto máximo en marzo de 2.

En comparación, después de la crisis financiera de 2008, los mercados tocaron fondo más rápidamente, pero no antes de que el VIX alcanzara un pico por encima de 80, más del doble de su máximo intradiario desde junio.

“Por más doloroso que sea en los próximos meses, no se puede culpar a los inversores a largo plazo por esperar que 2022 se parezca más a 2007-2009 que a 2000-2002”, dijo Colas.

Las acciones estadounidenses se encaminan a ganancias consecutivas el martes, con el S&P 500

SPX,

subió un 2.9% a 3,784, el Promedio Industrial Dow Jones

DJIA,

un 2.6% a 30,258 y el Nasdaq Composite

COMP,

hasta un 3.3% hasta 11,174.

Los estrategas del mercado han atribuido el repunte de las acciones a un retroceso en los rendimientos de los bonos alimentado por las expectativas de que la Fed podría necesitar "girar" hacia alzas de tasas de interés menos agresivas.

Neil Dutta, jefe de investigación económica de EE. UU. en Renaissance Macro Research, dijo en una nota a los clientes el martes que el aumento de la tasa de interés menor de lo esperado del Banco de la Reserva de Australia durante la noche marcó la última de una serie de "victorias" para los inversores que apuestan en un “pivote” de la Fed.

“Esto es genial, pero en el fondo de mi mente estoy pensando, esto no puede durar”, escribió Dutta.

Leer: ¿Cómo es un pivote? Así es como el banco central de Australia enmarcó una sorpresa moderada.

Colas les dijo a sus clientes la semana pasada que el VIX necesitaría cerrar por encima de 30 durante al menos algunas sesiones consecutivas antes de que pudiera llegar un rebote "negociable".

Esa llamada terminó siendo correcta. Pero desafortunadamente, el cierre por encima de 40 en el VIX que Colas ha estado esperando desde la primavera aún no ha llegado.

Fuente: https://www.marketwatch.com/story/this-is-not-healthy-the-latest-advance-for-stocks-could-signal-more-pain-ahead-for-markets-heres-why- 11664903479?siteid=yhoof2&yptr=yahoo