Puntos clave

- El mercado de criptomonedas se encuentra actualmente atrapado en una caída en medio de las presiones macroeconómicas globales.

- La creciente adopción de fintech podría atraer a la próxima ola de usuarios de criptomonedas, lo que podría ayudar a que los precios aumenten.

- Bitcoin podría recuperarse si la Reserva Federal cambia su postura agresiva o si la gente pierde la fe en los bancos centrales por completo.

Compartir este artículo

Crypto Briefing analiza cuatro eventos potenciales que podrían revivir el interés en los activos digitales.

Un pivote de la Fed que reduce la presión sobre las criptomonedas

Uno de los catalizadores más discutidos que podría dar un impulso a las criptomonedas y otros activos de riesgo es el fin de las políticas de ajuste monetario de la Reserva Federal. Actualmente, la Fed está elevar las tasas de interés para ayudar a combatir la inflación. Cuando los precios de los bienes, las materias primas y la energía alcanzan niveles insostenibles, los bancos centrales intervienen para reducir los precios y evitar daños duraderos en sus economías.

En teoría, subir los tipos de interés debería provocar la destrucción de la demanda. Cuando el costo de pedir dinero prestado y pagar la deuda se vuelve demasiado alto, los negocios menos viables y eficientes quedan fuera del mercado. A su vez, esto debería reducir la demanda y bajar los precios de productos básicos como el petróleo, el trigo y la madera.

Sin embargo, aunque la Fed tiene como objetivo aumentar las tasas de interés hasta alcanzar su meta de inflación del 2%, puede ser más fácil decirlo que hacerlo. Cada vez que la Fed sube las tasas, les resulta más difícil a quienes tienen deudas como hipotecas hacer los pagos. Si las tasas suben demasiado o se mantienen demasiado altas durante demasiado tiempo, eventualmente los titulares de hipotecas dejarán de pagar sus préstamos en masa, lo que provocará un colapso en el mercado de la vivienda similar a la Gran Crisis Financiera de 2008.

Por lo tanto, la Fed deberá alejarse de su política de ajuste monetario en poco tiempo. Y cuando lo haga, debería aliviar gran parte de la presión a la baja manteniendo suprimidos los activos de riesgo como las criptomonedas. Eventualmente, la Fed también comenzará a reducir las tasas de interés para estimular el crecimiento económico, lo que también debería actuar como un importante viento de cola para el criptomercado.

Cuándo es probable que la Fed cambie de rumbo está sujeto a debate; sin embargo, la mayoría de los expertos están de acuerdo en que será difícil para el banco central seguir subiendo las tasas más allá del primer trimestre de 2023.

Adopción de criptomonedas Fintech

Aunque los activos criptográficos han logrado grandes avances en los últimos años, sus beneficios aún son bastante inaccesibles para la persona promedio. Los casos de uso como las transferencias transfronterizas, la banca blockchain y DeFi están en demanda, pero aún no se ha desarrollado la infraestructura simple y fácil de usar para la incorporación masiva de usuarios.

Tal como está, usar criptografía es complejo y está muy lejos de lo que la mayoría de la gente está acostumbrada. La gestión de claves privadas, la firma de transacciones y la evitación de estafas y hackeos pueden resultar intuitivas para el degenerador criptográfico medio, pero sigue siendo un obstáculo importante para la adopción por parte de los usuarios más ocasionales.

Hay una gran brecha en el mercado para incorporar a la persona promedio a las criptomonedas. Si las empresas fintech comienzan a integrar las transferencias de criptomonedas en sus ofertas y facilitan que los usuarios pongan sus fondos a trabajar en la cadena de bloques, las criptomonedas podrían ver una nueva ola de adopción. A medida que se vuelve más fácil usar la infraestructura criptográfica, es probable que más personas reconozcan su utilidad e inviertan en el espacio, creando un ciclo de retroalimentación positiva.

Algunas empresas ya han reconocido esta visión y están trabajando en productos que facilitan que cualquier persona comience a usar criptografía. A principios de este año, PayPal COMPLETAMENTE depósitos y retiros de criptomonedas a billeteras personales, lo que marca un primer paso significativo hacia una adopción más amplia de criptopagos. El mes pasado, Revolut, uno de los bancos digitales más grandes, fue concedido registro para ofrecer servicios criptográficos en el Reino Unido por parte de la Autoridad de Conducta Financiera.

Sin embargo, el desarrollo más significativo puede estar aún por venir. Robinhood, la aplicación de comercio sin cargo que alimentó la manía de las llamadas "acciones de memes" de principios de 2021 y el subsiguiente repunte de Dogecoin, se está preparando para lanzar su propia billetera sin custodia. El mes pasado, la billetera versión beta salió a 10,000 usuarios tempranos, y un lanzamiento completo está programado para fines de 2022. La billetera basada en Polygon permitirá a los usuarios intercambiar más de 20 criptomonedas a través del agregador de intercambio descentralizado 0x, sin tarifas. La billetera también permitirá a los usuarios conectarse a los protocolos DeFi y obtener rendimiento de sus activos.

En esencia, las corridas de toros criptográficos están impulsadas por la adopción, y productos como la nueva billetera de Robinhood podrían convertirse en la aplicación definitiva para incorporar a la próxima generación de usuarios.

La reducción a la mitad de Bitcoin

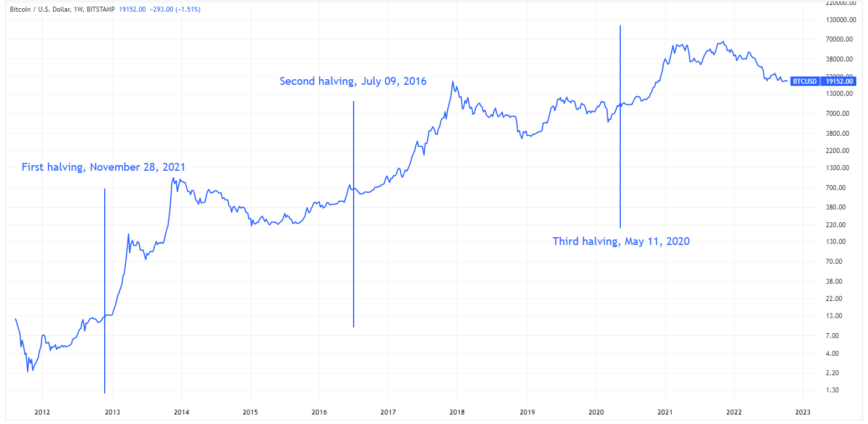

Coincidencia o no, históricamente ha comenzado un nuevo repunte alcista poco después de que el protocolo Bitcoin redujera a la mitad sus recompensas mineras cada 210,000 bloques. Este catalizador ha predicho todas las corridas alcistas importantes desde la primera reducción a la mitad de Bitcoin a fines de 2012 y es probable que continúe haciéndolo en el futuro.

Después de la primera reducción a la mitad el 28 de noviembre de 2012, Bitcoin se disparó más del 7,000%. El siguiente halving del 9 de julio de 2016 catapultó a la principal criptomoneda hasta un 2,800 %, y después del último halving del 11 de mayo de 2020, Bitcoin subió más del 600 %.

La explicación más probable de los repuntes de reducción a la mitad que han tenido lugar aproximadamente cada cuatro años es la simple reducción de la oferta. La teoría económica postula que cuando la oferta de un activo se reduce pero la demanda permanece igual, su precio aumentará. Los mineros de Bitcoin suelen vender una gran parte de sus recompensas de Bitcoin para cubrir el costo de la electricidad y el mantenimiento de sus máquinas de minería. Esto significa que cuando las recompensas se reducen a la mitad, esta presión de venta se reduce drásticamente. Si bien esta reducción inicial de la oferta actúa como el detonante, los repuntes alcistas a menudo llevan a las criptomonedas mucho más de lo que se puede atribuir solo a la reducción a la mitad.

Al ritmo actual de producción de bloques, la próxima reducción a la mitad de Bitcoin tendrá lugar en algún momento a fines de febrero de 2024. Vale la pena señalar que por cada reducción a la mitad posterior, la cantidad de incrementos de Bitcoin disminuye, y el tiempo entre la reducción a la mitad y la carrera alcista aumenta. . Es probable que esto se deba al aumento de la liquidez en el mercado de Bitcoin, lo que amortigua el efecto de la reducción de la oferta. Sin embargo, si la historia es un precedente, la próxima reducción a la mitad debería impulsar la criptografía superior sustancialmente más alta que su máximo histórico anterior de $ 69,044 alcanzado el 10 de noviembre de 2021.

Una advertencia a la tesis de la reducción a la mitad es que la próxima reducción a la mitad de 2024 podría ser la primera en tener lugar en un contexto macroeconómico sombrío. Si los bancos centrales del mundo no pueden solucionar la actual crisis de inflación mientras mantienen el crecimiento económico, podría ser difícil que los activos de riesgo como las criptomonedas se recuperen incluso con la reducción de la oferta a la mitad.

Pérdida de confianza en los bancos centrales

El último catalizador potencial de carrera alcista es el más especulativo de los ejemplos enumerados en este artículo, pero definitivamente vale la pena discutirlo.

En los últimos meses, las deficiencias de las principales economías dirigidas por bancos centrales se han vuelto cada vez más evidentes. La mayoría de las monedas del mundo tienen cayó en picado frente al dólar estadounidense, los rendimientos de los bonos se han apreciado sustancialmente a medida que disminuye la confianza en las economías nacionales, y los bancos centrales de Japón y el Reino Unido han recurrido a comprar la deuda de su propio gobierno para evitar incumplimientos en una política de control de la curva de rendimiento.

El sistema financiero actual basado en la deuda depende del crecimiento constante, y cuando esto se detiene, las monedas fiduciarias que no están respaldadas por nada sufren un riesgo muy real de hiperinflación. Incluso antes del pico actual de la inflación debido a problemas en la cadena de suministro, un período prolongado de tasas de interés bajas probablemente causó un daño irreparable a la economía estadounidense. El costo de vida, los precios de la vivienda y las valoraciones de las empresas se dispararon mientras que los salarios se estancaron. En lugar de usar deuda barata para hacer crecer negocios y crear valor económico real, muchos pidieron dinero prestado para comprar bienes raíces o invertir en acciones. El resultado es una enorme burbuja de activos que quizás no se pueda desarmar sin colapsar la economía mundial.

Cuando las economías fiduciarias muestran debilidad, el oro y otros metales preciosos a menudo se consideran refugios seguros contra el colapso financiero. Sin embargo, invertir en productos financieros basados en oro, como los ETF de oro, no es una opción viable para la mayoría de las personas. Incluso aquellos que lo hacen pueden quedar atrapados en la vorágine si el contagio llega a los mercados financieros más amplios. Esto deja a Bitcoin y otras criptomonedas duras y descentralizadas con suministros fijos como candidatos obvios para reemplazar el oro como valor de reserva si el público pierde la confianza en las monedas nacionales.

Antes de la crisis financiera actual, los inversores habían comenzado a reconocer a Bitcoin como una moneda fuerte debido a su suministro fijo de 21 millones de monedas, lo que le valió a la principal criptomoneda el título de "oro digital" entre los adherentes. Más recientemente, los principales administradores de fondos de cobertura como Stanley Druckenmiller y Paul Tudor Jones han expresado puntos de vista similares. en un septiembre CNBC entrevistaDruckenmiller dijo que las criptomonedas podrían disfrutar de un "renacimiento" si la confianza en los bancos centrales disminuye. De manera similar, Jones tiene dijo que las criptomonedas como Bitcoin y Ethereum podrían ir "mucho más alto" en el futuro debido a su oferta limitada.

Divulgación: en el momento de escribir este artículo, el autor poseía ETH, BTC y varias otras criptomonedas.

Compartir este artículo

Fuente: https://cryptobriefing.com/four-potential-catalysts-the-next-crypto-bull-run/?utm_source=feed&utm_medium=rss